리튬 망간 배터리와 같은 새로운 에너지 배터리의 대중화 및 적용으로 망간 기반 양성 재료는 많은 관심을 끌었습니다. 관련 데이터를 기반으로, 시장 연구 부서의 Urbanmines Tech. Co., Ltd.는 고객의 참조를 위해 중국 망간 산업의 개발 상태를 요약했습니다.

1. 망간 공급 : 광석 끝은 수입에 의존하며 가공 된 제품의 생산 능력은 집중적입니다.

1.1 망간 산업 체인

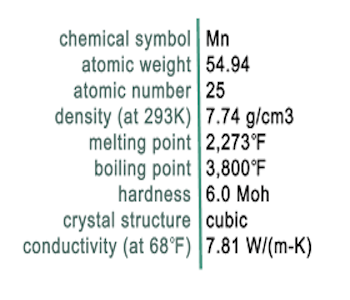

망간 제품은 다양성이 풍부하며 주로 철강 생산에 사용되며 배터리 제조에 큰 잠재력이 있습니다. 망간 금속은 은빛 흰색이며 단단하고 부서지기 쉬운 것입니다. 주로 철강 제조 공정에서 탈산제, 탈황기 및 합금 요소로 사용됩니다. 실리콘-망간 합금, 중간 정도의 카본 페로 만간 및 고 탄소 페르로만 가네스는 망간의 주요 소비자 제품입니다. 또한, 망간은 또한 3 배의 음극 재료와 리튬 망간 캐소드 재료의 생산에 사용되며, 이는 미래의 성장 가능성이 큰 적용 영역입니다. 망간 광석은 주로 야금 망간과 화학 망간을 통해 사용됩니다. 1) 상류 : 광석 광업 및 드레싱. 망간 광석 유형에는 망간 산화물 광석, 망간 탄산염 광석 등이 포함됩니다. 2) 미드 스트림 처리 : 화학 공학 방법과 야금 방법의 두 가지 주요 방향으로 나눌 수 있습니다. 이산화물, 금속 망간, 페로 만가네즈 및 실리코 만간과 같은 제품은 황산 침출 또는 전기 용광로 감소를 통해 가공됩니다. 3) 다운 스트림 응용 : 다운 스트림 응용 분야는 강철 합금, 배터리 캐소드, 촉매, 의약품 및 기타 분야를 덮습니다.

1.2 망간 광석 : 고품질 자원은 해외에 집중되어 있으며 중국은 수입에 의존합니다.

글로벌 망간 광석은 남아프리카, 중국, 호주 및 브라질에 집중되어 있으며 중국의 망간 광석 매장량은 세계에서 2 위입니다. 글로벌 망간 광석 자원은 풍부하지만 고르지 않게 분포되어 있습니다. Wind Data에 따르면 2022 년 12 월 현재 세계에서 입증 된 망간 광석 매장량은 17 억 톤, 그 중 37.6%는 남아프리카에, 브라질에서는 15.9%, 호주에서는 15.9%, 우크라이나에서는 8.2%입니다. 2022 년에 중국의 망간 광석 매장량은 2 억 8 천만 톤으로 전 세계 총계의 16.5%를 차지하며, 매장량은 세계에서 2 위를 차지할 것입니다.

글로벌 망간 광석 자원의 등급은 크게 다르며 고품질 자원은 해외에 집중되어 있습니다. 망간이 풍부한 광석 (30% 이상의 망간 함유)은 남아프리카, 가봉, 호주 및 브라질에 집중되어 있습니다. 망간 광석의 등급은 40-50%이며, 매장량은 세계 매장량의 70% 이상을 차지합니다. 중국과 우크라이나는 주로 저급 망간 광석 자원에 의존합니다. 주로, 망간 함량은 일반적으로 30%미만이며, 사용하기 전에 처리해야합니다.

세계의 주요 망간 광석 생산 업체는 남아프리카, 가봉 및 호주이며 중국은 6%를 차지합니다. Wind에 따르면 2022 년의 글로벌 망간 광석 생산량은 2 천만 톤으로 전년 대비 0.5%감소하며 해외는 90%이상을 차지할 것입니다. 그 중 남아프리카, 가봉 및 호주의 생산량은 각각 720 만, 460 만 및 330 만 톤입니다. 중국의 망간 광석 생산량은 990,000 톤입니다. 글로벌 생산의 5%만을 차지합니다.

중국의 망간 광석 분포는 고르지 않으며 주로 광시, 구이 저우 및 기타 장소에 집중되어 있습니다. “중국의 망간 광석 자원 및 산업 체인 보안 문제에 대한 연구”(Ren Hui et al.)에 따르면, 중국의 망간 광석은 주로 산화제 광석과 다른 유형의 광석을 가진 망간 탄산염 광석입니다. 천연 자원부에 따르면 2022 년 중국의 망간 광석 자원 매장량은 2 억 8 천만 톤입니다. 망간 광석 매장량이 가장 높은이 지역은 광시이며 1 억 2 천만 톤의 매장량이 있으며, 이는 국가 매장량의 43%를 차지합니다. 그 후 Guizhou가 이어져 5 천만 톤의 매장량이 있으며,이 나라의 매장량의 43%를 차지했습니다. 18%.

중국의 망간 퇴적물은 규모가 작고 낮은 등급입니다. 중국에는 대규모 망간 광산이 거의 없으며 대부분은 마른 광석입니다. “중국의 망간 광석 자원과 산업 체인 보안 문제에 대한 연구”(Ren Hui et al.)에 따르면, 중국의 망간 광석의 평균 등급은 약 22%이며 이는 낮은 등급입니다. 국제 표준을 충족하는 풍부한 망간 광석은 거의 없으며 저급 마른 광석은 미네랄 가공을 통해 등급을 개선 한 후에 만 사용할 수 있어야합니다.

중국의 망간 광석 수입 의존성은 약 95%입니다. 중국의 망간 광석 자원의 낮은 등급, 높은 불순물, 높은 채굴 비용 및 광업 산업의 엄격한 안전 및 환경 보호 통제로 인해 중국의 망간 광석 생산은 해마다 감소하고 있습니다. 미국 지질 조사의 데이터에 따르면, 중국의 망간 광석 생산은 지난 10 년 동안 감소하고있다. 2016 년부터 2018 년까지, 2021 년까지 생산량이 크게 감소했습니다. 현재 연간 생산량은 약 1 백만 톤입니다. 중국은 망간 광석의 수입에 크게 의존하며 외부 의존성은 지난 5 년간 95% 이상이었습니다. Wind Data에 따르면, 중국의 망간 광석 생산량은 2022 년에 990,000 톤이 될 것이며, 수입은 29.89 백만 톤에 이르며 수입 의존성은 96.8%입니다.

1.3 전해 망간 : 중국은 전 세계 생산 및 생산 능력의 98%를 차지합니다.

중국의 전해 망간 생산은 중부 및 서부 지역에 집중되어 있습니다. 중국의 전해성 망간 생산은 주로 닝 Xia, 광시, 후난 및 구이 저우에 집중되어 각각 31%, 21%, 20% 및 12%를 차지합니다. 철강 산업에 따르면, 중국의 전해 망간 생산은 전세계 전해 망간 생산의 98%를 차지하며 세계 최대의 전해 망간 생산 업체입니다.

중국의 전해 망간 산업은 생산 능력을 집중 시켰으며, Ningxia Tianyuan Manganes 산업의 생산 능력은 국가 전체의 33%를 차지했습니다. 2023 년 6 월 현재 Baichuan Yingfu에 따르면, 중국의 전해 망간 생산 능력은 총 2 억 4,500 만 톤에 달했습니다. 상위 10 개 회사는 Ningxia Tianyuan Manganese 산업, Southern Manganese Group, Tianxiong Technology 등이며 총 생산 능력은 1710 만 톤이며 국가의 총 생산 능력 70%를 차지합니다. 그 중 Ningxia Tianyuan Manganese 산업의 연간 생산 능력은 80 만 톤이며, 총 생산 능력의 33%를 차지합니다.

산업 정책 및 전력 부족의 영향전해 망간최근 몇 년간 생산이 감소했습니다. 최근 몇 년 동안 중국의 "이중 탄소"목표가 도입되면서 환경 보호 정책이 엄격 해졌고, 산업 업그레이드의 속도가 가속화되었고, 뒤로 생산 능력이 제거되었고, 새로운 생산 능력이 엄격하게 제어되었으며, 일부 지역의 전력 제한과 같은 요인은 제한된 생산, 2021의 출력이 감소했습니다. 2022 년 7 월, 중국 Ferroalloy Industry Association의 망간 전문위원회는 생산을 60%이상 제한하고 줄이겠다는 제안을 발표했습니다. 2022 년에 중국의 전해 망간 생산량은 852,000 톤으로 떨어졌다 (Yoy-34.7%). 10 월 22 일, 중국 광업 협회의 전해 망간 금속 혁신 실무위원회는 2023 년 1 월, 2 월부터 12 월까지 생산량의 50%를 중단하는 목표를 제안했습니다. 11 월 22 일, 중국 광업 협회의 전해 망간 금속 혁신 실무위원회는 기업이 생산 및 업그레이드를 계속 중단하고 생산 능력의 60%로 생산을 조직 할 것을 권고했습니다. 우리는 2023 년에 전해 망간 출력이 크게 증가하지 않을 것으로 예상합니다.

운영 속도는 약 50%로 유지되며 2022 년에 운영 속도는 크게 변동 될 것입니다. 2022 년 동맹 계획의 영향을 받으면 중국의 전해 망간 기업의 운영 속도는 크게 변동 할 것이며 연중 평균 운영률은 33.5%입니다. 생산 중단 및 업그레이드는 2022 년 1 분기에 수행되었으며 2 월과 3 월의 운영률은 7%와 10.5%에 불과했습니다. Alliance가 7 월 말에 회의를 개최 한 후 Alliance의 공장은 생산을 줄이거 나 정지했으며 8 월, 9 월 및 10 월의 운영률은 30%미만이었습니다.

1.4 이산화 망간 : 리튬 망간에 의해 구동되면 생산 성장이 빠르고 생산 능력이 집중되어 있습니다.

중국의 리튬 망가 재료에 대한 수요에 의해 주도됩니다전해성 망간 이산화물생산은 크게 증가했습니다. 최근 몇 년 동안 리튬 망간 재료에 대한 수요에 의해 주도 된 리튬 망대의 이산화탄소 이산화물에 대한 수요가 크게 증가했으며 그 후 중국의 생산이 증가했습니다. “2020 년의 글로벌 망간 광석과 중국의 망간 제품 생산에 대한 간단한 개요 (Qin Deliang), 2020 년 중국의 전해질 망간 이산화물 생산은 351,000 톤, 전년 대비 14.3%증가한 14.3%증가했습니다. 2022 년에 일부 회사는 유지 보수를위한 생산을 중단하고 전기 망간의 결과는 Dioxide의 데이터를 생산할 것입니다. 2022 년에 중국의 전해성 망간 이산화물 출력 네트워크는 268,000 톤이 될 것입니다.

중국의 전해성 망간 이산화물 생산 능력은 광시, 후난 및 구이 구이에 집중되어 있습니다. 중국은 세계 최대의 전해성 망간 이산화물 생산 업체입니다. 중국의 전해성 망간 이산화물 생산은 2018 년 전 세계 생산량의 약 73%를 차지했습니다. 중국의 전해성 망간 이산화물 생산은 주로 광시의 생산량과 함께 광시의 생산에 집중되어 있으며, 중국의 전해질 망간 이산화물 생산은 주로 최대 규모의 계약에 따라 집중되어 있습니다. Huajing Industrial Research Institute에 따르면 광시의 전해성 망간 이산화물 생산은 2020 년 전국 생산의 74.4%를 차지했습니다.

1.5 망간 황산염 : 배터리 용량 증가 및 농축 생산 능력의 혜택

중국의 황산염 생산량은 전 세계 생산량의 약 66%를 차지하며 광시에는 생산 능력이 집중되어 있습니다. Qyresearch에 따르면, 중국은 세계 최대의 생산자이자 망간 황산염 소비자입니다. 2021 년에 중국의 망간 황산염 생산은 전 세계 총계의 약 66%를 차지했습니다. 2021 년 총 전 세계 망간 황산염 판매량은 약 550,000 톤으로 배터리 급수의 황산염이 약 41%를 차지했습니다. 총 글로벌 망간 설페이트 판매량은 2027 년에 15 억 5 천 5 백만 톤으로 예상되며, 그 중 배터리 등급 망간 황산염은 약 73%를 차지할 것으로 예상됩니다. “2020 년의 글로벌 망간 광석과 중국의 망간 제품 생산에 대한 간단한 개요 (Qin Deliang)에 따르면, 2020 년 중국의 망페이트 생산은 479,000 톤으로 주로 광시에 집중되어 31.7%를 차지했습니다.

Baichuan Yingfu에 따르면, 중국의 고급 망간 황산염 연간 생산 능력은 2022 년에 50 만 톤이 될 것입니다. 생산 능력은 집중되고 CR3은 60%이며 출력은 278,000 톤입니다. 새로운 생산 능력은 310,000 톤 (Tianyuan Manganese Industry 300,000 톤 + Nanhai Chemical 10,000 톤) 일 것으로 예상됩니다.

2. 망간에 대한 수요 : 산업화 과정이 가속화되고 있으며 망간 기반 캐소드 재료의 기여가 증가하고 있습니다.

2.1 전통적인 수요 : 90%는 강철이며 안정적으로 유지 될 것으로 예상됩니다.

철강 산업은 망간 광석에 대한 다운 스트림 수요의 90%를 차지하며 리튬 이온 배터리의 적용이 확장되고 있습니다. “Imni Epd Conference Annual Report (2022)”에 따르면 망간 광석은 주로 철강 산업에서 사용되며 망간 광석의 90% 이상이 실리콘-망간 합금 및 망간 페로 합금의 생산에 사용되며 나머지 망간 광석은 주로 전해성 망대 디 옥사이드 및 망간 생산에 사용됩니다. Baichuan Yingfu에 따르면 망간 광석의 다운 스트림 산업은 망간 합금, 전해 망간 및 망간 화합물입니다. 그중에서도 망간 광석의 60% -80%가 망간 합금 (강철 및 주조 등)을 제조하는 데 사용되며 망간 광석의 20%가 생산에 사용됩니다. 전해성 망간 (스테인레스 스틸, 합금 등을 생산하는 데 사용됨), 5-10%는 망간 화합물을 생산하는 데 사용됩니다 (삼원 재료, 자기 재료 등을 생산하는 데 사용됨).

원유의 망간 : 전 세계 수요는 25 년 동안 2 천 6 백만 톤이 될 것으로 예상됩니다. 국제 망간 협회 (International Manganese Association)에 따르면, 망간은 원유의 생산 공정 동안 고 탄소, 중간 탄소 또는 저탄소 철 망간 및 실리콘-망간의 형태로 탈황기 및 합금 첨가제로 사용됩니다. 정제 과정에서 극심한 산화를 방지하고 균열과 브리티 니스를 피할 수 있습니다. 강철의 강도, 인성, 경도 및 형성성을 향상시킵니다. 특수 강의 망간 함량은 탄소강의 망간 함량보다 높습니다. 원유의 전 세계 평균 망간 함량은 1.1%일 것으로 예상됩니다. 2021 년부터 국가 개발 및 개혁위원회 및 기타 부서는 National Crude Steel Production Reduction Work를 수행 할 예정이며 2022 년에 Crude Steel Production Reduction Work를 계속 수행하여 놀라운 결과를 얻을 것입니다. 2020 년부터 2022 년까지 National Crude Steel 생산량은 1,600 억 톤에서 1,130 억 톤으로 떨어질 것입니다. 미래에 중국과 세계의 원유 생산량은 변하지 않을 것으로 예상됩니다.

2.2 배터리 수요 : 망간 기반 캐소드 재료의 증분 기여

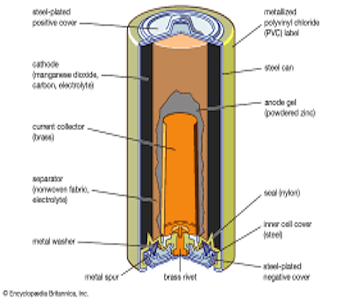

리튬 망간 산화물 배터리는 주로 디지털 시장, 소규모 발전 시장 및 승용차 시장에서 사용됩니다. 안전 성능이 높고 저렴한 비용이 있지만 에너지 밀도와 사이클 성능이 좋지 않습니다. Xinchen 정보에 따르면, 2019 년부터 2021 년까지 중국의 리튬 망간 캐소드 재료 배송은 각각 7.5/9.1/102,000 톤, 2022 년에는 66,000 톤이었다. 이는 2022 년 중국의 경제 침체와 상류 원료 리튬 탄산염의 가격 상승으로 인한 것입니다. 가격 상승과 소비 기대치가 부진합니다.

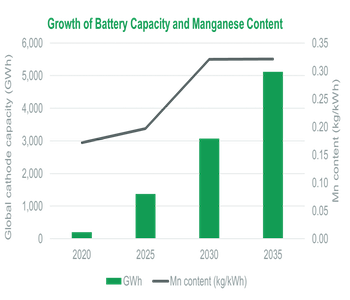

리튬 배터리 캐소드의 망간 : 전 세계 수요는 2025 년에 229,000 톤으로 216,000 톤의 이산화 망갈과 284,000 톤의 망간 황산염에 해당합니다. 리튬 배터리의 캐소드 재료로 사용되는 망간은 주로 3 원 배터리의 경우 망간으로 나누어지고 리튬 망간 배터리의 경우 망간입니다. 앞으로 전력 3 차 배터리 배송이 증가함에 따라, 우리는 22-25에서 전력 3 배 배터리의 글로벌 망간 소비가 61,000에서 61,000으로 증가 할 것으로 추정됩니다. 톤은 92,000 톤으로 증가했으며, 망간 황산염에 대한 상응하는 수요는 186,000 톤에서 284,000 톤으로 증가했습니다 (3 원 배터리의 음극 재료의 망간 공급원은 망간 황산염입니다); Xinchen 정보 및 Boshi에 따르면, 첨단 기술 안내서에 따르면, 전기 2 륜 차량에 대한 수요 증가에 의해 주도 된 첨단 리튬 망간 캐소드 배송은 25 년 안에 224,000 톤이 될 것으로 예상되며, 136,000 톤의 망간 이산화물 수요에 해당하는 망간 이산화물 수요에 해당하는 254,000 톤이 될 것으로 예상됩니다 (Mangan is Mangan is Mangane) 이산화물).

망간 공급원은 풍부한 자원, 저렴한 가격 및 고전압 창문의 장점이 있습니다. 기술 발전과 산업화 공정이 가속화함에 따라 Tesla, Byd, CATL 및 Guoxuan High-Tech와 같은 배터리 공장은 관련 망간 기반 캐소드 재료를 배치하기 시작했습니다. 생산.

리튬 철 망간 포스페이트의 산업화 과정은 가속화 될 것으로 예상된다. 1) 리튬 철 포스페이트와 3 배의 배터리의 장점을 결합하여 안전 및 에너지 밀도를 모두 갖추고 있습니다. 상하이 비철 네트워크에 따르면, 리튬 철 망간 인산염은 업그레이드 된 리튬 철 포스페이트 버전입니다. 망간 요소를 추가하면 배터리 전압이 증가 할 수 있습니다. 이론적 에너지 밀도는 리튬 철 포스페이트보다 15% 높으며 재료 안정성이 있습니다. 단일 철 망간 인산염 리튬 망간 함량은 13%입니다. 2) 기술 진보 : 망간 원소의 첨가로 인해 리튬 철 망간 포스페이트 배터리는 전도도가 좋지 않고 사이클 수명 감소와 같은 문제가 있으며, 이는 입자 나노 기술, 형태학 설계, 이온 도핑 및 표면 코팅을 통해 개선 될 수 있습니다. 3) 산업 공정의 가속화 : CATL, China Innovation Aviation, Guoxuan Hi-Tech, Sunwoda 등과 같은 배터리 회사는 모두 리튬 철 망간 인산염 배터리를 생산했습니다. Defang Nano, Rongbai Technology, Dangsheng Technology 등과 같은 음극 회사. 리튬 철 망간 포스페이트 캐소드 재료의 레이아웃; 자동차 회사 Niu Govaf0 시리즈 전기 자동차는 리튬 철 망간 인산염 배터리를 장착하고, Nio는 Hefei에서 리튬 철 망간 인산염 배터리의 소규모 생산을 시작했으며 Byd의 FUDI 배터리는 Lithium Iron Manganese Phosphate 재료를 구매하기 시작했습니다. Tesla의 가축 모델 3 FACLIFT는 새로운 M3P Phosphertate 배터리를 사용했습니다.

리튬 철 망간 포스페이트 캐소드의 망간 : 중성 및 낙관적 가정 하에서 리튬 철 망간 포스페이트 캐소드에 대한 전 세계 수요는 25 년 동안 268,000/358,000 톤이며 해당 망간 수요는 35,000/47,000 톤입니다.

Gaogong 리튬 배터리의 예측에 따르면 2025 년까지 리튬 철 망간 포스페이트 캐소드 재료의 시장 침투율은 리튬 철 포스페이트 물질에 비해 15%를 초과 할 것입니다. 따라서, 중성 및 낙관적 조건을 가정하면, 23-25 년 동안 리튬 철 망간 인산염의 침투율은 각각 4%/9%/15%, 5%/11%/20%이다. 2 륜 차량 시장 : 우리는 리튬 철 망간 포스페이트 배터리가 중국의 전기 2 륜 차량 시장의 침투를 가속화 할 것으로 예상합니다. 해외 국가는 비용 무감각과 에너지 밀도 요구 사항으로 인해 고려되지 않습니다. 25 년 동안 중립적이고 낙관적 인 조건에서 리튬 철 망간 인산염은 음극에 대한 수요가 1.1/15,000 톤이며, 망간에 대한 해당 수요는 0.1/0.2 백만 톤 일 것으로 예상됩니다. 전기 차량 시장 : 리튬 철 망간 인산염 리튬 인산염을 완전히 대체하고 3 배의 배터리와 함께 사용된다고 가정하면 (랑바이 기술의 관련 제품의 비율에 따라, 도핑 비율이 10%라고 가정), 낙관적 인 조건 하에서,이 리튬 철제 인간의 수요는 257,000/3,000/3,000의 수요에 대한 수요가 예상됩니다. 33,000/45,000 톤.

현재, 망간 광석, 망간 황산염 및 전해 망간의 가격은 역사상 상대적으로 낮은 수준이며, 이산화 망간의 가격은 역사상 상대적으로 높은 수준입니다. 2021 년 이중 에너지 소비 제어 및 전력 부족으로 인해 협회는 공동으로 생산을 중단했으며 전해 망간의 공급이 감소했으며 가격이 급격히 상승하여 망간 광석, 망간 황산염 및 전해 망간의 가격이 상승했습니다. 2022 년 이후, 하류 수요가 약화되었고 전해 망간의 가격이 감소한 반면, 전해성 망간의 가격은 감소했습니다. 다운 스트림 리튬 배터리의 지속적인 붐으로 인해 망간, 망간 황산염 등의 경우 가격 보정이 중요하지 않습니다. 장기적으로, 다운 스트림 수요는 주로 배터리의 망간 황산염과 이산화 망간을위한 것입니다. 망간 기반 캐소드 재료의 양 증가로 인해 가격 센터는 위로 이동할 것으로 예상됩니다.